Новости

Нефтегазовая пром.

01.04.2025

01.04.2025

Выставки

Наука и технология

31.03.2025

01.04.2025

31.03.2025

Теги

Эпоха перемен в российской нефтехимии.

11.08.2021

Новости

Преодоление последствий коронакризиса, принятие энергетической стратегии РФ, слияние бизнесов ТАИФа и СИБУРа — какое будущее ждет нефтегазохимическую отрасль страны?

Преодоление последствий коронакризиса, принятие энергетической стратегии РФ, слияние бизнесов ТАИФа и СИБУРа — какое будущее ждет нефтегазохимическую отрасль страны?Глобальная эпидемия новой коронавирусной инфекции, обернувшаяся колоссальными потерями для экономик всех стран мира, временная приостановка предприятий, комплексов и целых отраслей, закрытие границ в связи с карантином, усиление санкционного давления со стороны западных государств и…, как бы это странно ни звучало на фоне данных негативных факторов, старты в России масштабных проектов, проработка и принятие энергетической стратегии, строительство и запуск современных нефтегазоперерабатывающих и нефтехимических производств, объединение во имя дальнейшего развития бизнесов и мощностей ведущих компаний страны и подготовка к масштабным прорывам на новые рынки. О том, что пережила и к чему готовится нефтегазохимическая отрасль России и какова в этих процессах роль Татарстана, Группы ТАИФ и планируемого ее объединения с ПАО "СИБУР Холдинг", — в материале "Реального времени".

Нефтегазохимия в России и мире

Полимерная продукция — результат функционирования нефтегазохимической отрасли, сегодня окружает нас всюду: бытовые предметы и техника, личный и общественный транспорт, медицинское оборудование и средства индивидуальной защиты, упаковка, текстиль, разнообразная техника, строительные материалы, спортивное снаряжение. Нет ни одной отрасли, где бы не использовались полимеры, и потребность во всем этом разнообразии надежных и обладающих необходимыми (причем постоянно улучшаемыми) свойствами материалах, год от года только увеличивается. PlasticsEurope Market research Group оценила рост производства пластика в мире только за период с 2017 по 2018 год с 348 млн тонн до 360 млн тонн. Ряд крупных проектов по всему миру в настоящее время находятся на стадии реализации.

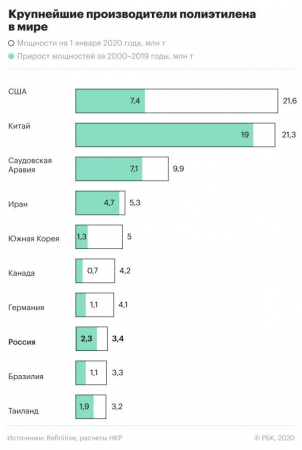

Крупнейший рынок, обеспечивающий около половины мирового спроса на полимеры сегодня — Азия. Только Китай потребляет около четверти всего выпускаемого в мире полиэтилена и более трети полипропилена и поливинилхлорида. На втором и третьем месте, соответственно, рынки США и Европы. При этом более половины мощностей по выпуску полимеров также расположены в азиатском регионе, где активнее всего развивает производство Китай. В Поднебесной реализуется масштабная программа импортозамещения.

В последние годы также растет вклад Индии в мировое производство полимеров: в стране были введены крупные нефтехимические мощности. Серьезные инвестиции в развитие своих нефтехимических отраслей привлекают страны Ближнего Востока. В последние десять с лишним лет там, благодаря наличию своего дешевого природного газа, были запущены крупные экспорториентированные мощности. Один из ключевых факторов, определяющий изменение архитектуры мирового рынка полимеров в настоящее время, — активное строительство новых заводов в США, катализатором которого стала "сланцевая революция".

В России сегодня действуют 25 комплексов, выпускающих крупнотоннажные полимеры. Восемь из них производят полимеры этилена. Выпуск полиэтилена высокого давления (ПВД) осуществляется на таких заводах, как "Казаньоргсинтез", "Томскнефтехим", "Уфаоргсинтез", Ангарский завод полимеров, "Газпром нефтехим Салават". Выпуск полиэтилена низкого давления (ПНД) налажен на таких заводах, как "Казаньоргсинтез", "Нижнекамскнефтехим", "Газпром нефтехим Салават", "Ставролен". В 2019 году на рынке полимеров и линейного полиэтилена (ЛПЭ) появился новый мощный производитель — "ЗапСибНефтехим", построенный ПАО "СИБУР Холдинг".

В декабре 2020 года эксперты агентства РБК подсчитали: в зависимости от вида производимых полимеров примерно 74—77% российского производства полиэтиленов и полипропилена приходятся на предприятия, относящиеся к группам "Сибур Холдинг" и ТАИФ. Остальные производства сосредоточены на предприятиях (в том числе на совместных с группой "Сибур Холдинг"), входящих в структуру крупнейших российских нефтегазодобывающих компаний: НК "Роснефть", ПАО "Газпром" и ПАО "Газпром нефть", ПАО "Лукойл". Весь российский линейный полиэтилен низкой плотности производится на предприятиях "Сибур Холдинга" и Группы ТАИФ.

Доля России в общемировом объеме производимых полимеров сравнительно невелика, но демонстрирует уверенный рост по объемам производства на протяжении последних десятилетий. После экономической депрессии 1990—1996 годов, связанной с геополитическими изменениями, уже с 1998 года начали модернизироваться действующие производства и строиться новые мощности. Значительную роль в этих процессах играли и продолжают играть нефтехимические активы ведущих российских компаний — ПАО "СИБУР Холдинг" и Группы ТАИФ.

Доля России в общемировом объеме производимых полимеров сравнительно невелика, но демонстрирует уверенный рост по объемам производства на протяжении последних десятилетий. После экономической депрессии 1990—1996 годов, связанной с геополитическими изменениями, уже с 1998 года начали модернизироваться действующие производства и строиться новые мощности. Значительную роль в этих процессах играли и продолжают играть нефтехимические активы ведущих российских компаний — ПАО "СИБУР Холдинг" и Группы ТАИФ.Так, Группа ТАИФ с конца прошлого века реализует уже третью программу Стратегического развития. Текущая программа, рассчитанная на период 2015—2030 гг., насчитывает 36 масштабных проектов и оценивается в сумму свыше 2,2 трлн рублей, из которых более 1,5 трлн приходится на нефтехимические производства. Активно осваивая новые направления и виды продукции, Группа ТАИФ в первую очередь ориентируется на импортозамещение — насыщение российского рынка отечественной продукцией высокого качества.

Несмотря на все усилия и достижения отечественной нефтехимии, по состоянию на начало XXI века на территории России размещались лишь примерно 2,3% мировых мощностей по производству полимеров. А к 2018 году, после ввода крупных предприятий в Китае, Саудовской Аравии, Иране и США, доля РФ еще уменьшилась и составляла в 2019 году всего 2,0%. По ряду позиций, особенно по специальным (малотоннажным) маркам, российский рынок потребления полимеров (по итогам 2019 года оцениваемый суммарно примерно в 6,8 млн тонн) оказался в значительной степени зависим от импорта (доля поставок из-за рубежа по итогам того же 2019 года составила порядка 1,4 млн тонн или почти 20% от общего объема потребления).

Необходимость менять ситуацию не раз озвучивали на федеральном уровне, обещая тем, кто готов инвестировать в отрасль, государственную поддержку. Но при соблюдении определенных условий по объемам и характеру вложений, а также по направлениям, в развитии которых государство высказывало особую заинтересованность.

Время испытаний

Активное развитие производств полимеров при отстающем спросе — одна из причин, по которой выручка зарубежных и российских нефтехимических компаний снижалась еще до наступления пандемии. Избыток предложений на ключевых рынках товарной нефтехимии вынуждал производителей снижать цены и останавливать неэффективные производства. Об этом еще в 2019 году говорил глава информационно-аналитического центра Rupeс Андрей Костин. В 2019 году рублевые цены на полиэтилены низкого давления упали на 17%, на полиэтилены высокого давления — на 21%. Тенденция (к слову, общая для глобального рынка в целом) сохранилась и в первой половине 2020 года.

Распространение новой коронавирусной инфекции спровоцировало еще большее сжатие спроса. Не только на рынке полимеров, но и практически во всех сферах экономики. Страны одна за другой объявляли карантины, локдауны, останавливали производства и целые отрасли, закрывали границы. В глобальном масштабе ущерб от COVID-19, временных остановок производств и ограничений, вводимых в том числе на торговлю между странами, обвала цен на продукцию нефтепереработки и нефтехимии, оценивается в триллионы долларов США. Группа ТАИФ впервые в своей истории по итогам 2020 года получила сальдированный чистый убыток. Об этом руководство головной компании Группы — АО "ТАИФ" сообщило на совещании по итогам общих годовых собраний компаний Группы. При этом нефтехимические предприятия ТАИФа, обеспечив максимальную защиту коллективов от распространения новой коронавирусной инфекции, не останавливали производства ни на день.

На глобальном рынке крупнотоннажных полимеров пандемия коронавируса обострила и без того имевшиеся проблемы, связанные с дисбалансом спроса и предложения. Временная остановка строек, предприятий автопрома, включая шинную индустрию, снижение объемов выпуска товаров народного потребления и т. д. неизбежно повлекли за собой резкое снижение спроса на полимеры. В январе 2020 года спад составил 0,8% относительно предыдущего месяца, в феврале падение усилилось до 2,1%. В марте мировая химическая индустрия сократила объемы производства уже на 4,2%.

"Наибольшее снижение (в марте — на 10,3%) было зафиксировано в Китае, где производства работали при минимальных загрузках или простаивали весь февраль и большую часть марта", — отмечается в обзоре Высшей школы экономики "Рынок крупнотоннажных полимеров". Загрузка мощностей нефтегазохимических производств по всему миру снизилась до 76,9% — минимального за последние 11 лет уровня, а то, что все-таки производилось, было сложно доставить до потребителя, готового принять продукт — из-за проблем с логистикой.

Курс на импортозамещение

Импортозамещение, расширение промышленных возможностей отечественных производителей и переработчиков полимеров, поддержка спроса на внутреннем рынке и освоение новых ниш в глобальных масштабах — такие задачи ставит перед нефтехимической отраслью руководство страны. Об этом шла речь в начале декабря 2020 года в Тобольске, где на площадке "ЗапСибНефтехима" — нового нефтехимического комплекса ПАО "СИБУР Холдинг" — состоялось совещание по стратегическому развитию нефтегазохимической отрасли России.

Стоит отметить, что сам факт ввода, а затем выхода на полную загрузку "ЗапСибНефтехима" оказал существенное влияние как на российский, так и на мировой рынки: проектная мощность производства — 1,5 млн тонн полиэтилена, 500 тыс. тонн полипропилена более чем 30 марок (с перспективой наращения линейки освоенной продукции до 100 марок к 2025 году) и свыше 240 тыс. тонн побочных продуктов. Еще 500 тыс. тонн полипропилена производится на введенной в эксплуатацию еще в 2013 году установке, построенной в составе Тобольского нефтехимического комплекса (позже вошедшего в состав "ЗапСибНефтехима").

Уже во второй половине 2020 года, когда мировой рынок постепенно начал оживать на фоне антиковидных послаблений, а спрос и цены на полимеры отвоевали потерянные позиции. Доля России в глобальном пространстве по крупнотоннажным полимерам выросла с прежних 2% до почти 3,5%. При этом страна стала чистым экспортером полиэтилена, а по полипропилену она таковой являлась и ранее.

На совещании было отмечено, что дальнейшие планы развития отрасли, поддерживаемые правительством, предполагают удвоение объемов производства нефтегазохимической продукции к 2030 году и выход на 4-е место в мире по производству этилена. Среди наиболее крупных проектов, реализация которых запланирована в течение нескольких ближайших лет, кроме Амурского ГХК СИБУРа (общей мощностью 2,7 млн тонн полимеров (полиэтилена и пропилена в год), значатся также нефтегазохимический и СПГ-комплекс в Усть-Луге "Газпрома" и "РусХимАльянса", Иркутский завод полимеров Иркутской нефтяной компании и строительство нового олефинового комплекса ПАО "Нижнекамскнефтехим". Кроме того, на перспективу в правительстве прорабатывается проект создания газохимического комплекса на полуострове Ямал, включая газоперерабатывающее и газохимическое производства.

Владимир Путин, под председательством которого и проходило совещание в Тобольске, особо подчеркнул важность и необходимость активного развития нефтеперерабатывающей и нефтехимической отраслей — основного драйвера российской экономики, где, в отличие от нефтедобычи (с годовым ростом спроса в 1% и динамикой к уменьшению), спрос на продукцию нефтепереработки и нефтехимии растет темпами до 4% в год (по данным агентства Statista, темпы развития глобальной нефтехимической отрасли вдвое превосходят мировой ВВП: 5,4% против 2,7%, — прим. ред.), а по отдельным продуктам и на 8—10%. "Нужно активнее продвигать российскую нефтехимическую продукцию внутри страны и за рубежом, наращивать эффективность и объемы производства. Для этого в отрасли должны быть реализованы масштабные проекты с общим объемом инвестиций порядка 5 трлн рублей", — выделил в своем выступлении президент России.

Отметив успехи отрасли в части импортозамещения по крупнотоннажным полимерам, глава государства обозначил еще один вектор: "В малотоннажной нефтехимии мы импортируем 1,4 млн тонн продукции. При производстве 3,7 млн тонн. Над чем работать — совершенно очевидно. Кстати говоря, в европейских странах, в европейских экономиках примерно 30—40% от выпуска всей химической продукции — малотоннажная химия. У нас — только 15%". Он также подчеркнул: "Внутренний спрос тут, конечно, значительно превосходит то, что мы сейчас производим, и дефицит закрывается за счет импорта. По некоторым позициям зависимость от иностранных поставщиков достигает 100%. Конечно, такое положение нужно менять".

Отечественные производители, продолжая активно наращивать мощность базовых производств, уже активно работают по освоению производства средне- и малотоннажной нефтехимии. Линейка выпускаемой Группой ТАИФ нефтехимической продукции на сегодняшний день насчитывает 581 марку, в том числе среднетоннажные — нишевые марки. Развитие Группы и расширение ассортимента продолжается. Инвестиционная программа на период до 2030 года насчитывает 36 масштабных проектов общей стоимостью 2,2 трлн рублей, из которых на долю нефтехимических производств приходится 1,7 трлн.

Так, "Казаньоргсинтез", входящий в Группу ТАИФ, в рамках реализуемой программы развития в начале 2021 года приступил к строительству автоклавной установки по производству сэвилена (предприятие — единственный отечественный поставщик этого продукта. Мощность действующего производства — 13 тыс. тонн в год). Проектная мощность новой производственной линии составит 100 тыс. тонн в год, что позволит полностью перекрыть потребности российских потребителей и даже направить часть продукции на экспорт. Выпуск металлоценового линейного полиэтилена в России также наладил только "Казаньоргсинтез". Ведется модернизация производства поликарбонатов с наращением мощности с нынешних 67 тыс. до 100 тыс. тонн в год.

Реализуемый ПАО "Нижнекамскнефтехим" (входит в Группу ТАИФ) масштабный проект по строительству нового этиленового комплекса ЭП-600 позволит кроме 600 тыс. тонн этилена получать 273 тыс. тонн пропилена, почти 250 тыс. тонн бензола, 88 тыс. тонн бутадиена, 64 тыс. тонн бутилен-изобутиленовой фракции, 65 тыс. тонн фракции C5 и 17 тыс. тонн фракции C-9, а также 93 тыс. тонн в год смолы пиролиза и более 300 тыс. тонн метан-водородной фракции. С вводом этого объекта в эксплуатацию общий объем переработки сырья, получаемого из нефти и газового конденсата, на ПАО "Нижнекамскнефтехим" составит более 3,5 млн тонн в год.

Ввод в эксплуатацию комплекса неизбежно приведет к появлению и развитию в Татарстане и России в целом множества производств, которые будут использовать всю гамму продукции ЭП-600 для выпуска конечных, востребованных потребителем товаров. По завершении этого этапа Группа намерена приступить к воплощению еще одного — аналогичного, с выходом на общий дополнительный объем производства этилена — 1 млн 200 тыс. тонн в год. Кроме того, второй и четвертый этапы строительства комплекса предполагают создание целого ряда производств-спутников, в том числе средне- и малотоннажной химии.

В планах ПАО "СИБУР Холдинг" уже в скором времени завершить строительство и ввести в эксплуатацию Амурский газохимический комплекс. На российском рынке появится еще один драйвер развития производств полимерной продукции, а страна в целом упрочит свои позиции крупного экспортера в глобальных масштабах.

"Нижнекамскнефтехим" также строит планы уже в обозримом будущем получить лицензию и наладить выпуск метилендифенилдиизоцианатов (МДИ) и толуилендиизоцианатов (ТДИ) для изготовления полиуретановых систем. Сегодня собственного полиуретанового производства в России фактически нет. Компоненты приобретаются за рубежом. Еще одно новое, уже освоенное Группой ТАИФ направление — ввод в эксплуатацию линии по производству дивинил-стирольного синтетического каучука (ДССК) проектной мощностью 60 тыс. тонн в год. Продукция необходима для производства так называемых "зеленых" шин, отличающихся высокой экологичностью.

Примеров реализации нефтехимическими производствами проектов, необходимых промышленности страны в целом, много. В частности, производство малеинового ангидрида, необходимого для изготовления широкого спектра востребованной продукции, но до сего времени, импортируемого в Россию, уже к концу 2021 года намерен запустить СИБУР. Мощность строящегося производства — 45 тыс. тонн. Еще один завод — на 50 тыс. тонн в год — планирует построить "Татнефть".

Спрос российского рынка полимеров на пластификаторы — специальные добавки для придания пластичности конечной продукции, сегодня составляет порядка 150 тыс. тонн в год. В последние годы в этой нише образовался серьезный дефицит. Так как на международном уровне ужесточились требования к экологической безопасности компонентов и фталатные пластификаторы оказались под запретом. Свое решение предложил СИБУР, построив и введя в эксплуатацию в 2019 году производство бесфталатного пластификатора ДОТФ проектной мощностью 100 тыс. тонн.

Потребность российского рынка в антипиренах — специальных веществах, необходимых для предохранения полимерных материалов от возгорания — составляет всего порядка 1 тыс. тонн в год. Одно из преимуществ такой малотоннажной химии в высокой маржинальности. Продукт, который сложнее получить, которого требуется совсем немного, но без которого не обойтись, всегда стоит дорого. И в этом же главная проблема для отрасли: владельцы технологий и лицензий, охотно продавая технологию на крупнотоннажные, с несколько меньшим желанием — на среднетоннажные проекты, совершенно не стремятся делить рынок малотоннажной химии с кем бы то ни было. СИБУРу пришлось самостоятельно провести цикл разработок. Во второй половине 2021 года холдинг планирует ввести в эксплуатацию производство мощностью 4,5 тыс. тонн высоковостребованной продукции в год. 2/3 этого объема потенциально ориентированы на экспорт.

На совещании в Тобольске правительству РФ было дано поручение проработать меры по увеличению производства мало- и среднетоннажной химической продукции на 30% к 2025 году и на 70% к 2030 году.

Похожие новости:

19:0526.05.2021

Новости

13:0723.07.2021

Новости

12:0326.03.2020

Новости

13:0326.03.2020

Нефтегазовая промышленность