Новости

Нефтегазовая пром.

03.04.2025

03.04.2025

Выставки

Наука и технология

02.04.2025

03.04.2025

Теги

"Замороженный газ".

09.06.2020

Нефтегазовая промышленность

Несмотря на низкие цены на рынке СПГ, наблюдавшиеся еще до пандемии COVID-19, производители продолжали наращивать производство, надеясь на долгосрочную перспективу.

Рынок нефти испытал небывалое падение цены из-за пандемии COVID-19, но рынок сжиженного природного газа (СПГ) находится в условиях низких цен уже второй год подряд, а скоро его накроет и "нефтяная волна", когда в контрактах на СПГ отразится низкая стоимость нефти. Эксперты ожидают пересмотра условий по долгосрочным договорам, ухода с рынка высокозатратных производителей и сокращения затрат для всех поставщиков.

Гонка в разные стороны

Согласно данным, опубликованным Международным газовым союзом (МГС, IGU), 2019 год стал еще одним годом рекордно низких цен "замороженного газа", обусловленных увеличением добычи газа, вводом в эксплуатацию новой экспортной инфраструктуры и ограниченным спросом со стороны азиатских рынков.

При этом мировая торговля СПГ растет шестой год подряд и в 2019 году установила новый рекорд, достигнув 354,7 млн тонн, что на 13% (или на 40,9 млн т) больше, чем в 2018 году.

Больше всего увеличили экспорт США (на 13,1 млн т), Россия (+11 млн т) и Австралия (+8,7 млн т). В результате США и Россия обогнали Малайзию в производстве СПГ (26,2 млн т), а США стали третьим в мире производителем — 33,8 млн т (мощность 46,6 млн т). Катар смог удержать первое место по производству СПГ — 77,8 млн т, но утратил первенство по установленной мощности — его обошла Австралия, которая произвела в прошлом году 75,4 млн т, хотя нарастила мощности до 87,6 млн т. Россия теперь на четвертом месте с экспортом в 29,3 млн т/год (мощность 26,8 млн т) и долей в 8% мирового рынка.

Только три страны снизили уровень экспорта: Индонезия (на 2,7 млн т) в основном из-за снижения ресурсной базы и снижения загрузки заводов в условиях плохой ценовой конъюнктуры, Экваториальная Гвинея (на 0,7 млн т) также из-за снижения поставок газа и Норвегия (на 0,5 млн т) ввиду ускорения проведения ремонтов в условиях низких цен.

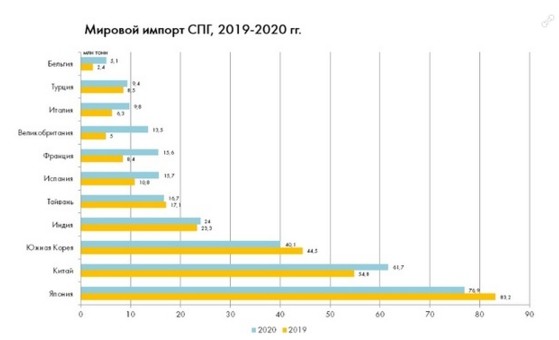

На страны Азиатско-Тихоокеанского региона (131,7 млн т) и Азии (114,5 млн т) в 2019 году по-прежнему пришлось 70% мирового импорта, но крупнейшее изменение в импорте наблюдалось в Европе, где Великобритания, Франция, Испания, Нидерланды, Италия и Бельгия аккумулировали самый большой прирост потребления (+32 млн т) — в целом спрос на СПГ в Европу увеличился на 37 млн т, что составило 90% мирового прироста торговли.

Япония сократила потребление СПГ на 8% — до 76,9 млн т, но осталась крупнейшим его импортером. Китай увеличил спрос на СПГ на 13% — до 61,7 млн т, Южная Корея снизила потребление на 10%, Индия — увеличила на 3%. В то же время МГС отмечает, что спрос на СПГ со стороны Китая, который был фаворитом рынка, замедлился на фоне более слабых усилий по переключению с угля на газ, роста внутреннего потребления газа и увеличения доли возобновляемых источников энергии в энергобалансе.

Между тем, благодаря низким ценам на СПГ Европа практически удвоила его импорт: с 48,9 млн т в 2018 году до 85,9 млн т в 2019 году. Такая ситуация также происходила из-за снижения внутреннего производства газа, роста использования хранилищ, ввода дополнительной газовой генерации и повышения конкуренции СПГ по сравнению с трубопроводным газом. Так, Великобритания увеличила закупки СПГ почти в 3 раза — с 5 до 13,5 млн т, Франция и Бельгия — почти в два раза.

Ситуация с низкими ценами, вероятно, стала причиной снижения реэкспорта СПГ на 59% — до 1,6 млн т, поскольку снизились возможности для арбитража. "Это четко прослеживалось в 2019 году, поскольку несмотря на продолжающееся наращивание объемов СПГ с российского проекта „Ямал СПГ", которые, как ожидалось, будут перегружены на европейских терминалах, реэкспорт из Европы снизился примерно на 70%", — подчеркивается в обзоре IGU.

![]()

![]()

В 2019 году спотовые цены на СПГ в Азии упали в среднем до $5,49 за MMBtu — самого низкого уровня за последние 10 лет, после пика в $11,6/MMBtu в конце сентября 2018 года. Азия закупалась СПГ перед зимой, но затем цены начали падать, поскольку зима оказалась теплой и в Азии, и в Европе, кроме того, увеличивалось предложения СПГ на рынке, в основном из США, России, Австралии и других стран.

C учетом того, что спрос в Азии не менялся, летом все больше СПГ уплывало в Европу, обрушив цены и там — в июле 2019 года цена хаба NBP (с поставкой на месяц вперед) была на уровне $3,15/MMBtu — также самого низкого уровня за 10 лет. Средняя цена на NBP в 2019 году составила $4,85/MMBtu. Нетбэки остались в пользу Европы, сигнализируя о продолжении неустойчивости на международном рынке.

Мировой рынок СПГ становится более финансово ликвидным, прозрачным и конкурентоспособным и требует улучшенного управления рисками, отмечает IGU.

Пока нефтяная привязка в цене на СПГ все еще распространена в договорах купли-продажи (SPA), но нарастает тенденция роста привязки СПГ-контрактов к спотовым ценам европейских хабов (NBP и TTF), азиатских индексов (Japan / Korea Marker, JKM) и другие гибридные модели ценообразования, включающие несколько товаров. В апреле 2019 года Shell и Tokyo Gas захватили внимание всего мира, подписав первый в мире СПГ-контракт с привязкой к цене угля.

В 2019 году только 68% объемов было продано по долгосрочным контрактам с нефтяной привязкой, а 24% имели ценовую привязку к цене на американской бирже Henry Hub. Долгосрочные контракты продолжают играть важную роль в обеспечении финансирования проектов по сжижению и поставки на импортные рынки. Однако в основном продолжительность нового контракта СПГ сейчас 11-20 лет, а не 20 лет и более, как было раньше.

Утопление утопающих — дело рук самих утопающих

Но несмотря на плохую ценовую конъюнктуру, производители продолжали строить заводы, выпуская на рынок все больше СПГ. Как указывает в своем обзоре Международное Энергетическое Агентство (IEA), принятие такого количества инвестрешений при низкой конъюнктуре можно объяснить несколькими факторами. Так, было широко распространено мнение, что в долгосрочной перспективе ожидается рост спроса на СПГ, а также что в дефицит решений в 2016–2018 годах приведет к дефициту СПГ в середине 2020-хх годов. Кроме того, выросло число проектов, в которых изменилась схема маркетинга: если раньше проектное финансирование предоставлялось, только если будущий СПГ будет законтрактован по долгосрочным договорам, то теперь все чаще проект санкционируется при условии того, что акционеры проекта станут покупателями СПГ, и уже сами будут ответственны за его сбыт.

Также решения о расширении производства принимались по стратегическим соображениям.

Катар, где одни из самых низких затрат на добычу газа, старается обеспечить свое превосходство страны на рынке СПГ. Россия хочет диверсифицировать способы экспорта газа и увеличить количество направлений его сбыта. В других случаях делается расчет на то, что мировые усилия по защите климата интенсифицируются, и газ, как экологически чистое топливо, будет существенно более востребован.

Так или иначе, но в 2019 году мировые мощности по сжижению увеличились на 42,5 млн т — до 430,5 млн т, а средний уровень их использования составил 81% по сравнению с 85% годом ранее. Ожидается, что к концу 2020 года в мире можно будет сжижать 454,8 млн т газа в год за счет ввода мощностей в США, Индонезии, Малайзии и России.

Плюс при плохом рынке были приняты инвестрешения по рекордному объему СПГ-мощностей — 70,8 млн т/г (в США, России, Мозамбике и Нигерии).

Идеальный шторм

В течение первого квартала нынешнего года СПГ торговля продолжала расти с выходом на рекордный уровень почти 100 миллионов тонн — такие данные приводит Cheniere, крупнейший в США СПГ-экспортер. Около 10 млн тонн новых поставок СПГ было добавлено в первом квартале, причем порядка 70% поступило из США — около 7,5 млн т, еще 2 млн т — из Австралии и 1 млн т — из России.

Треть поставок СПГ в мире торгуется на спотовом рынке, и цены на спотовые грузы пока пострадали больше всего: в Азии индекс JKM начал год с уровней около $6 за MMBtu, а к лету опустился до порядка $3/ MMBtu, TTF — c $5 до ниже $3/MMBtu, a Henry Hub –до $2/ MMBtu.

На фоне низких цен Китай, который в первом квартале закрывался на карантин, импортировал около 15 млн т/г — на 5% меньше, привел данные CFO НОВАТЭКа Марк Джитвэй. При этом из-за карантинов Китай объявлял форс-мажор по нескольким СПГ-грузам. «Но что более важно, недавно мы видели рост импорта СПГ Китаем по мере восстановления экономической активности», — заметил он.

По оценке Cheniere, в целом в первом квартале Азия увеличила импорт СПГ на 7% — до 67,7 млн т, благодаря возобновлению спроса со стороны Южной Кореи и Тайваня, которые продолжают занимать жесткую позицию по отношению к угольной генерации.

Европа продолжала рекордно наращивать импорт СПГ: на 25% по сравнению с тем же периодом 2019 года — около 27 млн т, при этом США увеличили поставки СПГ в Европу на 40% по сравнению с предыдущим кварталом — до 8 млн т.

Закрытие Европы в начале марта на карантин привело ситуацию для производителей газа к «идеальному шторму».

Введение карантинов на ключевых рынках, которые замедляют экономическую активность, а также высокий уровень запасов ПХГ ограничивают гибкость этого региона по большему импорту СПГ, считает Марк Джитвэй.

Стоит отметить, что спрос на газ в целом с начала года снижался, еще до начала пандемии, поскольку зима оказалась достаточно теплой, а европейские газохранилища были заполнены «под завязку» на фоне опасений российско-украинской газовой войны.

Рост же поставок СПГ в Европу отражает более низкие цены на него по сравнению с поставками трубопроводного газа, привязанного к стоимости нефти.

В то же время в Азии по мере выходов из карантинов, появляются признаки восстановления активности. Апрельские цифры предварительно показывают, что Китай наращивает импорт СПГ на 25-30%. При этом Китай недавно закупил несколько грузов из США после годового перерыва.

Консультант VYGON Consulting Екатерина Колбикова считает, что продолжительное снижение цен на газ связано не только с краткосрочными факторами, такими как слабый спрос на газ вследствие коронавируса и избыточные вводы новых мощностей СПГ в первом полугодии 2020 г., но и с системными явлениями. «Ключевые из них — снижение доли газа в европейской генерации, вытесняемого ВИЭ, а также открытие крупных газовых месторождений в Китае в результате активных геологоразведочных работ», — подчеркнула она.

Аналитик по газу «Сколково» Сергей Капитонов отмечает, что на фоне отправившихся в пике цен на глобальных газовых рынках осложнилась жизнь любого производителя газа в мире. «Тот уровень цен, который мы наблюдали в мае на европейских спотовых площадках в $1-1,5/ MMBtu, не позволяет практически ни одному из поставщиков СПГ работать с устойчивой нормой прибыли даже в рамках модели операционных издержек (с точки зрения капитальных затрат — ни один проект завода невозможно окупить при таких ценах)», — подчеркивает он.

«В Азии спотовые цены застыли на уровне $2/MMBtu, что тоже критически мало. При таких ценах победителей нет, можно только определить тех производителей, у кого есть больший запас прочности в такой игре на понижение. Это, например, Катар, где стоимость добычи газа составляет $0,5-1/MMBtu; самой молодой производственной линии СПГ уже десять лет, а некоторые работают с середины 1990-х гг. и уже давно окупились; у страны есть доступ к собственному флоту газовозов», — говорит Капитонов.

«Завод „Ямал СПГ“ может тоже поставлять в таких ценах в рамках модели по возврату операционных издержек, ведь стоимость добычи на Ямале еще ниже, чем в Катаре, а стоимость поставки в Европу обходится в районе $1/ MMBtu. Однако НОВАТЭКу, в отличие от Катара, еще нужно окупать построенный завод. Американские производители СПГ при таких ценах уже давно в „красной зоне“, ведь большинство американских заводов покупает сырьевой газ на бирже, а цены на газ на американском рынке в мае в некоторые моменты были самыми высокими в мире», — отмечает Капитонов.

По мнению Марка Джитвэя, пандемия COVID-19 в разной степени повлияет на потребление газа.

Так, спрос в Китае, как ожидается, останется на уровне прошлого года, поскольку наиболее всего пострадает спрос со стороны промышленности и транспорта. «Мы полагаем, что потолок импорта был достигнут в феврале–марте и не будет расти дальше. Для Японии и Южной Кореи, мы полагаем, ситуация с импортом будет относительно такой же, хотя эти два ключевых рынка демонстрировали снижение за последние несколько лет», — считает господин Джитвэй.

По его словам, сейчас сложно прогнозировать, что будет в 2020 году, поскольку рынок слишком волатилен. «В настоящее время цены на природный газ на ключевых газовых хабах являются слабыми и торгуются на уровне менее $2/MMBtu, при этом форвардные кривые на предстоящие месяцы не очень обнадеживают. Мы видим, что цены на СПГ полностью отделены от цен на нефть в результате увеличения спотовой торговли и краткосрочных контрактов, где связь с ценами на нефть минимальна или отсутствует», — сказал он.

Джитвэй заметил, что цена на европейской площадке TTF и индекс JKM останутся низкими в течение летних месяцев.

Рынок нефти испытал небывалое падение цены из-за пандемии COVID-19, но рынок сжиженного природного газа (СПГ) находится в условиях низких цен уже второй год подряд, а скоро его накроет и "нефтяная волна", когда в контрактах на СПГ отразится низкая стоимость нефти. Эксперты ожидают пересмотра условий по долгосрочным договорам, ухода с рынка высокозатратных производителей и сокращения затрат для всех поставщиков.

Гонка в разные стороны

Согласно данным, опубликованным Международным газовым союзом (МГС, IGU), 2019 год стал еще одним годом рекордно низких цен "замороженного газа", обусловленных увеличением добычи газа, вводом в эксплуатацию новой экспортной инфраструктуры и ограниченным спросом со стороны азиатских рынков.

При этом мировая торговля СПГ растет шестой год подряд и в 2019 году установила новый рекорд, достигнув 354,7 млн тонн, что на 13% (или на 40,9 млн т) больше, чем в 2018 году.

Больше всего увеличили экспорт США (на 13,1 млн т), Россия (+11 млн т) и Австралия (+8,7 млн т). В результате США и Россия обогнали Малайзию в производстве СПГ (26,2 млн т), а США стали третьим в мире производителем — 33,8 млн т (мощность 46,6 млн т). Катар смог удержать первое место по производству СПГ — 77,8 млн т, но утратил первенство по установленной мощности — его обошла Австралия, которая произвела в прошлом году 75,4 млн т, хотя нарастила мощности до 87,6 млн т. Россия теперь на четвертом месте с экспортом в 29,3 млн т/год (мощность 26,8 млн т) и долей в 8% мирового рынка.

Только три страны снизили уровень экспорта: Индонезия (на 2,7 млн т) в основном из-за снижения ресурсной базы и снижения загрузки заводов в условиях плохой ценовой конъюнктуры, Экваториальная Гвинея (на 0,7 млн т) также из-за снижения поставок газа и Норвегия (на 0,5 млн т) ввиду ускорения проведения ремонтов в условиях низких цен.

На страны Азиатско-Тихоокеанского региона (131,7 млн т) и Азии (114,5 млн т) в 2019 году по-прежнему пришлось 70% мирового импорта, но крупнейшее изменение в импорте наблюдалось в Европе, где Великобритания, Франция, Испания, Нидерланды, Италия и Бельгия аккумулировали самый большой прирост потребления (+32 млн т) — в целом спрос на СПГ в Европу увеличился на 37 млн т, что составило 90% мирового прироста торговли.

Япония сократила потребление СПГ на 8% — до 76,9 млн т, но осталась крупнейшим его импортером. Китай увеличил спрос на СПГ на 13% — до 61,7 млн т, Южная Корея снизила потребление на 10%, Индия — увеличила на 3%. В то же время МГС отмечает, что спрос на СПГ со стороны Китая, который был фаворитом рынка, замедлился на фоне более слабых усилий по переключению с угля на газ, роста внутреннего потребления газа и увеличения доли возобновляемых источников энергии в энергобалансе.

Между тем, благодаря низким ценам на СПГ Европа практически удвоила его импорт: с 48,9 млн т в 2018 году до 85,9 млн т в 2019 году. Такая ситуация также происходила из-за снижения внутреннего производства газа, роста использования хранилищ, ввода дополнительной газовой генерации и повышения конкуренции СПГ по сравнению с трубопроводным газом. Так, Великобритания увеличила закупки СПГ почти в 3 раза — с 5 до 13,5 млн т, Франция и Бельгия — почти в два раза.

Ситуация с низкими ценами, вероятно, стала причиной снижения реэкспорта СПГ на 59% — до 1,6 млн т, поскольку снизились возможности для арбитража. "Это четко прослеживалось в 2019 году, поскольку несмотря на продолжающееся наращивание объемов СПГ с российского проекта „Ямал СПГ", которые, как ожидалось, будут перегружены на европейских терминалах, реэкспорт из Европы снизился примерно на 70%", — подчеркивается в обзоре IGU.

В 2019 году спотовые цены на СПГ в Азии упали в среднем до $5,49 за MMBtu — самого низкого уровня за последние 10 лет, после пика в $11,6/MMBtu в конце сентября 2018 года. Азия закупалась СПГ перед зимой, но затем цены начали падать, поскольку зима оказалась теплой и в Азии, и в Европе, кроме того, увеличивалось предложения СПГ на рынке, в основном из США, России, Австралии и других стран.

C учетом того, что спрос в Азии не менялся, летом все больше СПГ уплывало в Европу, обрушив цены и там — в июле 2019 года цена хаба NBP (с поставкой на месяц вперед) была на уровне $3,15/MMBtu — также самого низкого уровня за 10 лет. Средняя цена на NBP в 2019 году составила $4,85/MMBtu. Нетбэки остались в пользу Европы, сигнализируя о продолжении неустойчивости на международном рынке.

Мировой рынок СПГ становится более финансово ликвидным, прозрачным и конкурентоспособным и требует улучшенного управления рисками, отмечает IGU.

Пока нефтяная привязка в цене на СПГ все еще распространена в договорах купли-продажи (SPA), но нарастает тенденция роста привязки СПГ-контрактов к спотовым ценам европейских хабов (NBP и TTF), азиатских индексов (Japan / Korea Marker, JKM) и другие гибридные модели ценообразования, включающие несколько товаров. В апреле 2019 года Shell и Tokyo Gas захватили внимание всего мира, подписав первый в мире СПГ-контракт с привязкой к цене угля.

В 2019 году только 68% объемов было продано по долгосрочным контрактам с нефтяной привязкой, а 24% имели ценовую привязку к цене на американской бирже Henry Hub. Долгосрочные контракты продолжают играть важную роль в обеспечении финансирования проектов по сжижению и поставки на импортные рынки. Однако в основном продолжительность нового контракта СПГ сейчас 11-20 лет, а не 20 лет и более, как было раньше.

Утопление утопающих — дело рук самих утопающих

Но несмотря на плохую ценовую конъюнктуру, производители продолжали строить заводы, выпуская на рынок все больше СПГ. Как указывает в своем обзоре Международное Энергетическое Агентство (IEA), принятие такого количества инвестрешений при низкой конъюнктуре можно объяснить несколькими факторами. Так, было широко распространено мнение, что в долгосрочной перспективе ожидается рост спроса на СПГ, а также что в дефицит решений в 2016–2018 годах приведет к дефициту СПГ в середине 2020-хх годов. Кроме того, выросло число проектов, в которых изменилась схема маркетинга: если раньше проектное финансирование предоставлялось, только если будущий СПГ будет законтрактован по долгосрочным договорам, то теперь все чаще проект санкционируется при условии того, что акционеры проекта станут покупателями СПГ, и уже сами будут ответственны за его сбыт.

Также решения о расширении производства принимались по стратегическим соображениям.

Катар, где одни из самых низких затрат на добычу газа, старается обеспечить свое превосходство страны на рынке СПГ. Россия хочет диверсифицировать способы экспорта газа и увеличить количество направлений его сбыта. В других случаях делается расчет на то, что мировые усилия по защите климата интенсифицируются, и газ, как экологически чистое топливо, будет существенно более востребован.

Так или иначе, но в 2019 году мировые мощности по сжижению увеличились на 42,5 млн т — до 430,5 млн т, а средний уровень их использования составил 81% по сравнению с 85% годом ранее. Ожидается, что к концу 2020 года в мире можно будет сжижать 454,8 млн т газа в год за счет ввода мощностей в США, Индонезии, Малайзии и России.

Плюс при плохом рынке были приняты инвестрешения по рекордному объему СПГ-мощностей — 70,8 млн т/г (в США, России, Мозамбике и Нигерии).

Идеальный шторм

В течение первого квартала нынешнего года СПГ торговля продолжала расти с выходом на рекордный уровень почти 100 миллионов тонн — такие данные приводит Cheniere, крупнейший в США СПГ-экспортер. Около 10 млн тонн новых поставок СПГ было добавлено в первом квартале, причем порядка 70% поступило из США — около 7,5 млн т, еще 2 млн т — из Австралии и 1 млн т — из России.

Треть поставок СПГ в мире торгуется на спотовом рынке, и цены на спотовые грузы пока пострадали больше всего: в Азии индекс JKM начал год с уровней около $6 за MMBtu, а к лету опустился до порядка $3/ MMBtu, TTF — c $5 до ниже $3/MMBtu, a Henry Hub –до $2/ MMBtu.

На фоне низких цен Китай, который в первом квартале закрывался на карантин, импортировал около 15 млн т/г — на 5% меньше, привел данные CFO НОВАТЭКа Марк Джитвэй. При этом из-за карантинов Китай объявлял форс-мажор по нескольким СПГ-грузам. «Но что более важно, недавно мы видели рост импорта СПГ Китаем по мере восстановления экономической активности», — заметил он.

По оценке Cheniere, в целом в первом квартале Азия увеличила импорт СПГ на 7% — до 67,7 млн т, благодаря возобновлению спроса со стороны Южной Кореи и Тайваня, которые продолжают занимать жесткую позицию по отношению к угольной генерации.

Европа продолжала рекордно наращивать импорт СПГ: на 25% по сравнению с тем же периодом 2019 года — около 27 млн т, при этом США увеличили поставки СПГ в Европу на 40% по сравнению с предыдущим кварталом — до 8 млн т.

Закрытие Европы в начале марта на карантин привело ситуацию для производителей газа к «идеальному шторму».

Введение карантинов на ключевых рынках, которые замедляют экономическую активность, а также высокий уровень запасов ПХГ ограничивают гибкость этого региона по большему импорту СПГ, считает Марк Джитвэй.

Стоит отметить, что спрос на газ в целом с начала года снижался, еще до начала пандемии, поскольку зима оказалась достаточно теплой, а европейские газохранилища были заполнены «под завязку» на фоне опасений российско-украинской газовой войны.

Рост же поставок СПГ в Европу отражает более низкие цены на него по сравнению с поставками трубопроводного газа, привязанного к стоимости нефти.

В то же время в Азии по мере выходов из карантинов, появляются признаки восстановления активности. Апрельские цифры предварительно показывают, что Китай наращивает импорт СПГ на 25-30%. При этом Китай недавно закупил несколько грузов из США после годового перерыва.

Консультант VYGON Consulting Екатерина Колбикова считает, что продолжительное снижение цен на газ связано не только с краткосрочными факторами, такими как слабый спрос на газ вследствие коронавируса и избыточные вводы новых мощностей СПГ в первом полугодии 2020 г., но и с системными явлениями. «Ключевые из них — снижение доли газа в европейской генерации, вытесняемого ВИЭ, а также открытие крупных газовых месторождений в Китае в результате активных геологоразведочных работ», — подчеркнула она.

Аналитик по газу «Сколково» Сергей Капитонов отмечает, что на фоне отправившихся в пике цен на глобальных газовых рынках осложнилась жизнь любого производителя газа в мире. «Тот уровень цен, который мы наблюдали в мае на европейских спотовых площадках в $1-1,5/ MMBtu, не позволяет практически ни одному из поставщиков СПГ работать с устойчивой нормой прибыли даже в рамках модели операционных издержек (с точки зрения капитальных затрат — ни один проект завода невозможно окупить при таких ценах)», — подчеркивает он.

«В Азии спотовые цены застыли на уровне $2/MMBtu, что тоже критически мало. При таких ценах победителей нет, можно только определить тех производителей, у кого есть больший запас прочности в такой игре на понижение. Это, например, Катар, где стоимость добычи газа составляет $0,5-1/MMBtu; самой молодой производственной линии СПГ уже десять лет, а некоторые работают с середины 1990-х гг. и уже давно окупились; у страны есть доступ к собственному флоту газовозов», — говорит Капитонов.

«Завод „Ямал СПГ“ может тоже поставлять в таких ценах в рамках модели по возврату операционных издержек, ведь стоимость добычи на Ямале еще ниже, чем в Катаре, а стоимость поставки в Европу обходится в районе $1/ MMBtu. Однако НОВАТЭКу, в отличие от Катара, еще нужно окупать построенный завод. Американские производители СПГ при таких ценах уже давно в „красной зоне“, ведь большинство американских заводов покупает сырьевой газ на бирже, а цены на газ на американском рынке в мае в некоторые моменты были самыми высокими в мире», — отмечает Капитонов.

По мнению Марка Джитвэя, пандемия COVID-19 в разной степени повлияет на потребление газа.

Так, спрос в Китае, как ожидается, останется на уровне прошлого года, поскольку наиболее всего пострадает спрос со стороны промышленности и транспорта. «Мы полагаем, что потолок импорта был достигнут в феврале–марте и не будет расти дальше. Для Японии и Южной Кореи, мы полагаем, ситуация с импортом будет относительно такой же, хотя эти два ключевых рынка демонстрировали снижение за последние несколько лет», — считает господин Джитвэй.

По его словам, сейчас сложно прогнозировать, что будет в 2020 году, поскольку рынок слишком волатилен. «В настоящее время цены на природный газ на ключевых газовых хабах являются слабыми и торгуются на уровне менее $2/MMBtu, при этом форвардные кривые на предстоящие месяцы не очень обнадеживают. Мы видим, что цены на СПГ полностью отделены от цен на нефть в результате увеличения спотовой торговли и краткосрочных контрактов, где связь с ценами на нефть минимальна или отсутствует», — сказал он.

Джитвэй заметил, что цена на европейской площадке TTF и индекс JKM останутся низкими в течение летних месяцев.

Похожие новости:

12:0530.05.2017

Нефтегазовая промышленность

21:0312.03.2020

Нефтегазовая промышленность

15:1121.11.2019

Выставки

11:0429.04.2020

Нефтегазовая промышленность